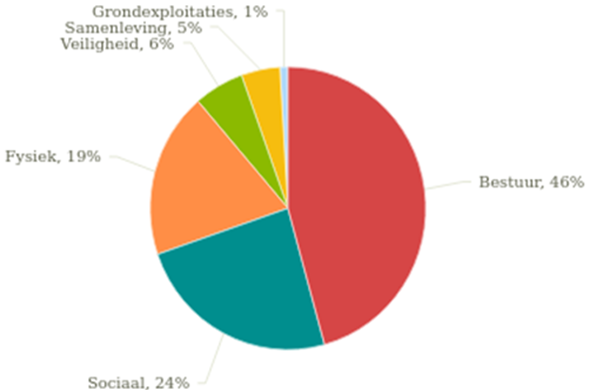

Van de drie gebieden/domeinen die qua invloed op het weerstandsvermogen het grootst in omvang zijn, lichten wij de drie risico’s met de hoogste invloed alsmede de bijbehorende beheersmaatregelen toe. Voor het totaal aan risico’s verwijzen wij naar het overzicht aan het eind van deze paragraaf.

1. Gemeentebrede risico’s / bedrijfsvoeringrisico’s

In de bedrijfsvoering heeft de gemeente te maken met organisatorische, financiële en technische risico’s. De drie grootste geïnventariseerde risico’s op dit onderdeel zijn:

Het niet (blijvend) kunnen waarborgen van de continuïteit van dienstverlening

Er is sprake van kwetsbaarheid in de continuïteit van de dienstverlening door een disbalans in de capaciteit en het ambitieniveau. In de afgelopen jaren hebben we als organisatie te maken met een krap bemeten formatie. Dit zorgt voor kwetsbaarheid in de continuïteit van de taken van de organisatie. Er is momenteel binnen de organisatie sprake van een krappe bezetting, een hoog verloop, een hoog ziekteverzuim en daarnaast is er sprake van langdurig thuiswerken en een krappe arbeidsmarkt.

Beheersmaatregelen:

In mei 2022 is door het toenmalige college en de directie een aantal (tijdelijke) maatregelen genomen om de werkdruk meer in balans te krijgen, deze maatregelen gelden tot 1 september 2022.

In het coalitieakkoord is één jaar uitgetrokken om de organisatie weer 'in control' te brengen. Hiervoor zal ook een actieplan opgesteld worden waarvoor een extern bureau is ingeschakeld. Er wordt hard gewerkt aan het invullen van de nog openstaande managementposities die nu nog interim worden ingevuld. Het management zal geëquipeerd worden middels een leiderschapsprogramma wat eind 2022 gaat starten. Verder wordt door de unit recruitment hard gewerkt om de grote wervingsopgave te realiseren, is pre- en onboarding per juni 2022 gelanceerd en is er een nauwe samenwerking met de arbodienst voor het reduceren van verzuim.

(juridisch) Aansprakelijkstelling door inwoners, instellingen of bedrijven

Beheersmaatregel: voor veel situaties is de gemeente verzekerd. Voor onvoorziene situaties, situaties waarvoor we niet verzekerd zijn en/of extra kosten maken indien een juridische procedure wordt gestart is een bedrag in de risico-inventarisatie opgenomen.

Het risico op gijzeling van informatie of systemen / cybercrime

Het beschermen en beveiligen van gegevens, systemen en in het bijzonder persoonsgegevens is een belangrijk onderdeel van de bedrijfsvoering van de gemeente. Het gaat om gedrag van medewerkers, het inrichten van processen en procedures en techniek. Informatiebeveiliging is een combinatie van organisatorische en technische maatregelen én de toepassing daarvan. De Baseline Informatiebeveiliging Overheid (BIO) is het uitgangspunt voor de informatiebeveiliging.

Beheersmaatregelen:

De toename van digitale dreigingen (hacks, ransomware) noodzaakt de gemeente ertoe de benodigde technische en organisatorische maatregelen te treffen.

- Technische maatregelen betreffen de wijze waarop de ICT (de techniek) is ingericht en ingesteld. Bijv. netwerksegmentering, het beter beveiligen van mailverkeer tussen servers, het nog beter beveiligen van e-mailberichten en betere toegangsbeveiliging.

- Organisatorische maatregelen hebben bijv. te maken met procedures, verantwoordelijkheden en afspraken. Daarbij wordt de kwaliteit van de digitale weerbaarheid steeds belangrijker.

- Ongewenste, onbewuste acties blijken een groot risico voor de privacy van inwoners en bedrijven en de veiligheid van informatie. Het werken aan bewustwording voor het zorgvuldig omgaan met informatie en persoonsgegevens blijft onverminderd een aandachtspunt. Het doel van het bewustwordingsprogramma is om gedrag te veranderen en kennis van beveiligingsmaatregelen en procedures te vergroten.

- Op alle reeds genomen maatregelen zal meer controle en monitoring uitgevoerd worden.

2. Sociaal

Binnen het programma Sociaal is sprake van financiële en politiek-bestuurlijke risico’s. Hierbij kan worden gedacht aan imagorisico’s, bijvoorbeeld dat een zorgvoorziening niet het gewenste effect heeft of als ambities van de gemeente niet haalbaar blijken te zijn (bijvoorbeeld door het ontbreken van voldoende sturingsmogelijkheden op gemeentelijk niveau). De drie grootste geïnventariseerde risico’s zijn:

Toename beroep op gemeentelijke Wmo-voorzieningen

Gemeenten zijn verantwoordelijk voor een belangrijk deel van de ondersteuning bij mensen thuis. Het doel hiervan is om hen zo lang mogelijk thuis te kunnen laten wonen en te laten deelnemen aan de maatschappij. De vergrijzing en het zo lang mogelijk thuis blijven wonen maken dat er een groter beroep op voorzieningen wordt gedaan. Daarnaast blijven ook de hulpmiddelen en woningaanpassingen van thuiswonende cliënten met een WLZ indicatie de verantwoording van de gemeente. Met name dure woningaanpassingen kunnen een zware druk op het budget leggen. Een ander risico is de afnemende subsidie voor collectief vervoer en de korting met 5% op Preventie en Welzijn. De genoemde factoren geven een financiële druk op de beschikbare ‘open einde’ budgetten.

Beheersmaatregelen:

Om de risico’s te beheersen treffen wij de volgende maatregelen:

- We sturen op het versterken en aanspreken van eigen verantwoordelijkheid en eigen kracht van mensen, tezamen met het stimuleren van de samenredzaamheid in de samenleving.

- Tevens verwachten wij met de nieuwe inkoop dat aanbieders meer ruimte benutten om te doen wat nodig is.

- Daarnaast kijken wij met onder andere het ontwikkelen van de woonzorgvisie en aanbestedingen van voorzieningen hoe we het gebruik van de Wmo waar mogelijk kunnen voorkomen of anders kunnen organiseren.

Ontwikkeling bijstandsaantallen (conjunctuur) en/of bijstelling van het macrobudget BUIG

Bijstand is een openeinderegeling. Dit kan een overschrijding van de budgetten tot gevolg hebben. Een toename van het beroep op bijstand leidt tot hogere uitkeringslasten. Gemeenten ontvangen van het Rijk een budget voor het bekostigen van bijstandsuitkeringen. Ook aanpassing van het landelijk macrobudget voor het bekostigen van deze bijstandsuitkeringen kan leiden tot hogere/lagere uitgaven ten opzichte van de in de begroting geraamde uitkering.

Gelet op de krapte op de arbeidsmarkt en bij het uitblijven van coronamutaties en (corona)crises is een toename van bijstandsaantallen niet te verwachten. Op dit moment is er echter nog onzekerheid over het verdere verloop van de coronacrisis in 2023. Bij hernieuwde lockdowns zal naar verwachting ook de economie getroffen worden. Met als gevolg een toename van het aantal werklozen in de gemeente Stichtse Vecht.

Beheersmaatregel:

Om de risico’s te beheersen treffen wij de volgende maatregelen:

- Om het risico te verkleinen voeren wij het actieplan Stichtse Vecht Werkt! uit.

- Tevens zetten wij in op gerichte acties als

- voorliggende voorzieningen en preventieve activiteiten

- doorverwijzing naar de keten (uitzendbureaus – werk / terug naar school / startkwalificatie)

- inzet van social return

- intensievere samenwerking met het werkgeversservicepunt Midden-Utrecht om vraag en aanbod bij elkaar te brengen en instroom bijstand te voorkomen

- handhaving en vergroten van uitstroom door re-integratie activiteiten

- monitoren van ontwikkelingen in het budget. Overschrijding van de uitgaven van meer dan 10% van het budget kan gecompenseerd worden door het Rijk.

Toename beroep op en stijging kosten jeugdhulp

Landelijke trend van toename in cliënten jeugdhulp alsmede een autonome stijging in de kostprijs.

Beheersmaatregelen:

De inkoop Jeugdhulp en Wmo-begeleiding is taakgericht ingekocht. Belangrijk voor kostenbeheersing is de samenwerking met huisartsen en andere verwijzers- Meer zicht op verwijzingen - Praktijkondersteuner huisarts Jeugd GGZ.

3. Fysiek

Binnen het programma Fysiek is sprake van risico’s die samenhangen met projecten, klimaatverandering en technische risico’s. De drie grootste risico’s die binnen dit programma spelen, zijn:

Achterstand onderhoud fysiek domein (asfaltelementen, verharding en bermen)

Door gebrek aan capaciteit vanwege het bereiken van de aanbestedingsgrenzen op raamcontracten en anderzijds het ontbreken van beheerplannen voor een aantal taakgebieden in het fysiek domein, is achterstand in onderhoud in de openbare ruimte ontstaan.

Beheersmaatregelen:

In 2020 zijn de wegen opnieuw geïnspecteerd. Deze inspectie vormde de basis voor het Beheerplan wegen 2021-2024. De onderhoudsachterstand zal op basis van de budgetplanning uit dit wegenbeheerplan naar verwachting in 2023 grotendeels zijn weggewerkt. Hierbij is rekening gehouden met de beschikbare personele bezetting voor de voorbereiding en begeleiding buiten van de werkzaamheden. Na inspectie van de oeverbescherming wordt een beheerplan opgesteld. Mogelijk is er na afronding daarvan sprake van risicovolle situaties bij wegen langs het water.

Kunstwerken (m.n. bruggen) tijdelijk niet of onvoldoende te gebruiken

Door het tijdelijk niet of onvoldoende kunnen gebruiken van bruggen wordt de doorstroming beperkt en zijn kernen mogelijk niet of beperkt bereikbaar.

Beheersmaatregelen:

We voeren noodreparaties uit en voor de civiele kunstwerken is een beheerbeleidsplan 2021-2025 opgesteld. Het plan is in maart 2021 vastgesteld door uw raad. Momenteel wordt gewerkt aan het uitvoeren van inspecties van de kunstwerken. Na de inspecties stellen wij een onderhoudsprogramma op. Op basis hiervan kunnen onderhoudscontracten aanbesteed worden. Het resultaat van de inspecties kan leiden tot hogere kosten voor het onderhoud van de civiele kunstwerken.

Gebiedsontwikkeling Bisonspoor

De kosten aanleg Safariweg, toegang tot de garage, komen ten laste van het uitvoeringsbudget waardoor het mogelijk is dat er een tekort ontstaat voor de aanleg van de openbare ruimte Bisonspoor.

Beheersmaatregel:

Eventuele grondopbrengsten kunnen per raadsbesluit ingezet worden om het tekort terug te brengen. Indien er daarna nog steeds sprake is van een tekort kan de scope aangepast worden en/of leggen wij een aanvullende kredietaanvraag aan de raad voor.